法人は、事業年度ごとに、法人税の確定申告を行う必要があります。

個人も法人も、確定申告には「青色申告」と「白色申告」の2種類の方法があります。

法人の場合は白色申告よりも青色申告の方が一般的です。

青色申告は帳簿付けが「複式帳簿」になり複雑になりますが、

白色申告にない多くの節税メリットがあるため、節税効果を考えるなら、青色申告を行うのがおすすめです。

ただし、青色申告を行うには事前に税務署に申請を行い、承認を受ける必要があります。青色申告の申請手続きは、税務署に「青色申告の承認申請書」を提出するだけで手数料もかかりませんが、期限が定められています。そのため、会社を設立したら、早めに青色申告の申請を済ませておきましょう。

青色申告のメリットは以下の通りです。

「欠損金の繰越控除ができる」

欠損金の繰越控除ができる点は、法人が青色申告を行うメリットの1つです。欠損金の繰越控除とは、その期に生じた赤字を、翌期以降の黒字と相殺できる制度です。青色申告を行っている法人は、赤字を最大で10年(2018年4月1日前に開始した事業年度における赤字は9年)繰越すことができます。

「欠損金の繰り戻しによる法人税の還付ができる」

法人は、青色申告を行うことで、欠損金の繰り戻しによる法人税の還付ができます。青色申告をしている資本金1億円以下の中小企業であれば、赤字が出たときに、繰り越しではなく繰り戻しを選択することも可能です。欠損金の繰り戻しとは、当期の赤字を前期の黒字と相殺することです。これにより、当期の赤字分を前期の所得から差し引き、それによって納め過ぎとなった前期の税金が還付されます。

「30万円未満の減価償却資産については一括で経費にできる」

30万円未満の減価償却資産を一括で経費にできる点も、法人が青色申告を行うメリットです。税法上、取得価額が10万円以上のものを購入した場合は固定資産とみなされ、法定耐用年数に応じて減価償却を行う必要があります。

ただし、青色申告をしている中小企業などは、年間300万円を限度として、取得価額30万円未満の減価償却資産を一括で経費計上できる特例があります。経費計上できる額が増えれば、その分課税所得が減り、法人税額を抑えることができます。

目次

会社設立後の面倒な届出書類を

税理士が作成します。

会社設立後のお助け隊は、必要な項目を入力するだけで、会社設立後の届出書類を無料で作成いあします。

年間実績3,000社以上の実績をもつ会社設立後のお助け隊なら安心です!

青色申告承認申請書とは

税法上のメリットを受けられる青色申告を利用するためにには、税務署に「青色申告承認申請書」を提出します。

新たに法人を設立した新設法人の場合は、設立から3ヶ月以内に提出しなければいけません。

この期限を過ぎてしまうと今期が青色申告ではなくなります。忘れずに提出しましょう。

青色申告承認申請書の提出先

について

青色申告承認申請書の提出は、会社の設立をした後に納税地の税務署で行わなければなりません。書類については、税務署に提出する分と会社に控えとして残しておく分と、2部作成します。作成した2部の青色申告承認申請書を税務署に持って行くと、控えにも受領印を押してもらえます。なお、提出は郵送でも可能です。

また、青色申告承認申請書の用紙は、国税庁の[手続名]青色申告書の承認の申請よりダウンロードできます。提出は郵送でも可能です。

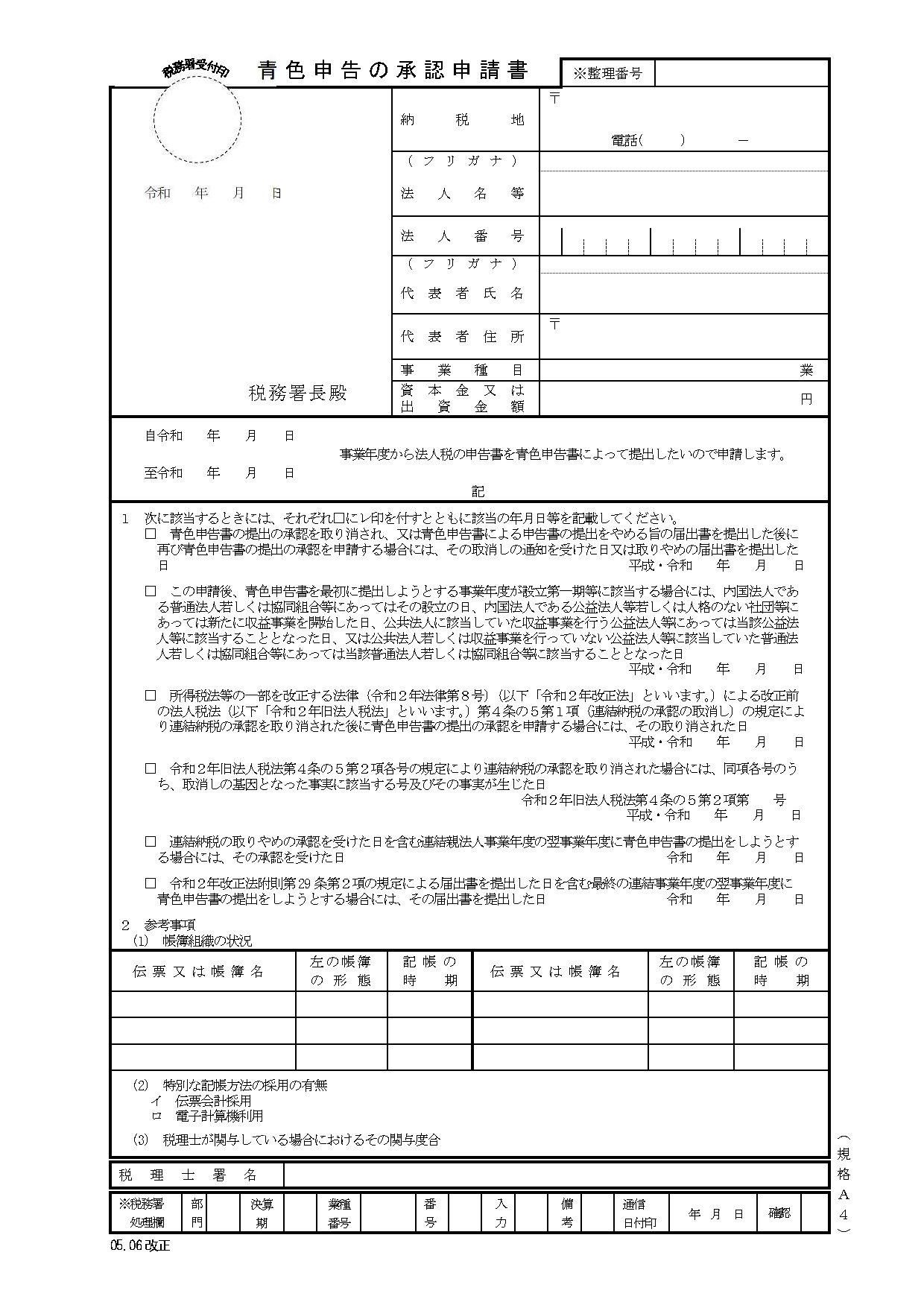

青色申告承認申請書は以下となっています。

会社設立後の面倒な届出書類を

税理士が作成します。

会社設立後のお助け隊は、必要な項目を入力するだけで、会社設立後の届出書類を無料で作成いあします。

年間実績3,000社以上の実績をもつ会社設立後のお助け隊なら安心です!

青色申告承認申請書の提出の

期限について

青色申告承認申請書の提出の期限は、会社設立の日(設立登記の日)から3カ月以内または、最初の決算の終了日までのいずれか早い日となっています。

税務署によって消印有効など若干の違いがあるため、税務署に確認するようにしましょう。

以下は提出期限の国税庁による説明です。

青色申告によって申告書を提出しようとする事業年度開始の日の前日まで ただし、その事業年度が下記の1~8に該当する場合は、それぞれの日となります。

- 普通法人又は協同組合等の設立の日の属する事業年度の場合は、設立の日以後3月を経過した日と当該事業年度終了の日とのうちいずれか早い日の前日まで

- 公益法人等又は人格のない社団等の新たに収益事業を開始した日の属する事業年度の場合は、開始した日以後3月を経過した日と当該事業年度終了の日とのうちいずれか早い日の前日まで

- 公益法人等(収益事業を行っていないものに限ります。)に該当していた普通法人又は協同組合等が当該普通法人又は協同組合等に該当することとなった日の属する事業年度の場合は、該当することとなった日以後3月を経過した日と当該事業年度終了の日とのうちいずれか早い日の前日まで

-

普通法人若しくは協同組合等の設立の日、公益法人等若しくは人格のない社団等の新たに収益事業を開始した日又は公益法人等(収益事業を行っていないものに限ります。)に該当していた普通法人若しくは協同組合等が当該普通法人若しくは協同組合等に該当することとなった日(以下「設立の日」といいます。)から上記1から3に掲げる事業年度終了の日までの期間が3月に満たない場合における当該事業年度の翌事業年度の場合は、その当該設立の日以後3月を経過した日と当該翌事業年度終了の日とのうちいずれか早い日の前日まで

(注) 外国法人については、法人税法第146条の規定によって提出してください。 - 所得税法等の一部を改正する法律(令和2年法律第8号)(以下「令和2年改正法」といいます。)による改正前の法人税法第4条の5第2項(第4号又は第5号に係る部分に限ります。)の承認の取消しをされた日の前日の属する事業年度の場合は、当該事業年度終了の日の翌日から2月を経過する日(平成22年10月1日以後に解散した法人の残余財産の確定の日の属する事業年度にあっては、当該事業年度終了の日の翌日から1月を経過する日(当該翌日から1月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日))の前日まで

- 令和2年旧法人税法第4条の5第2項の承認の取消しをされた日(以下「取消日」といいます。)の属する事業年度の場合は、当該取消日以後3月を経過した日と当該事業年度終了の日の翌日から2月を経過する日(平成22年10月1日以後に解散した法人の残余財産の確定の日の属する事業年度にあっては、当該事業年度終了の日の翌日から1月を経過する日(当該翌日から1月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日))とのうちいずれか早い日の前日まで

- 6の場合で当該取消日の属する事業年度開始の日からその終了の日までの期間が3月に満たない場合における当該事業年度後の各事業年度(当該取消日以後3月を経過する日までに開始するものに限ります。)の場合は、当該取消日以後3月を経過した日と当該各事業年度終了の日の翌日から2月を経過する日(平成22年10月1日以後に解散した法人の残余財産の確定の日の属する事業年度にあっては、当該事業年度終了の日の翌日から1月を経過する日(当該翌日から1月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日))とのうちいずれか早い日の前日まで

- 令和2年旧法人税法第4条の5第3項の承認を受けて令和2年旧法人税法第4条の2の適用を受けることをやめることとなった内国法人の当該承認を受けた日の属する連結親法人事業年度の翌事業年度の場合は、当該翌事業年度開始の日以後3月を経過した日と当該翌事業年度終了の日とのうちいずれか早い日の前日まで

- 令和2年改正法附則第29条第2項の規定の適用を受けた内国法人の最終の連結事業年度の翌事業年度の場合は、当該翌事業年度開始の日以後3月を経過した日と当該翌事業年度終了の日とのうちいずれか早い日の前日まで

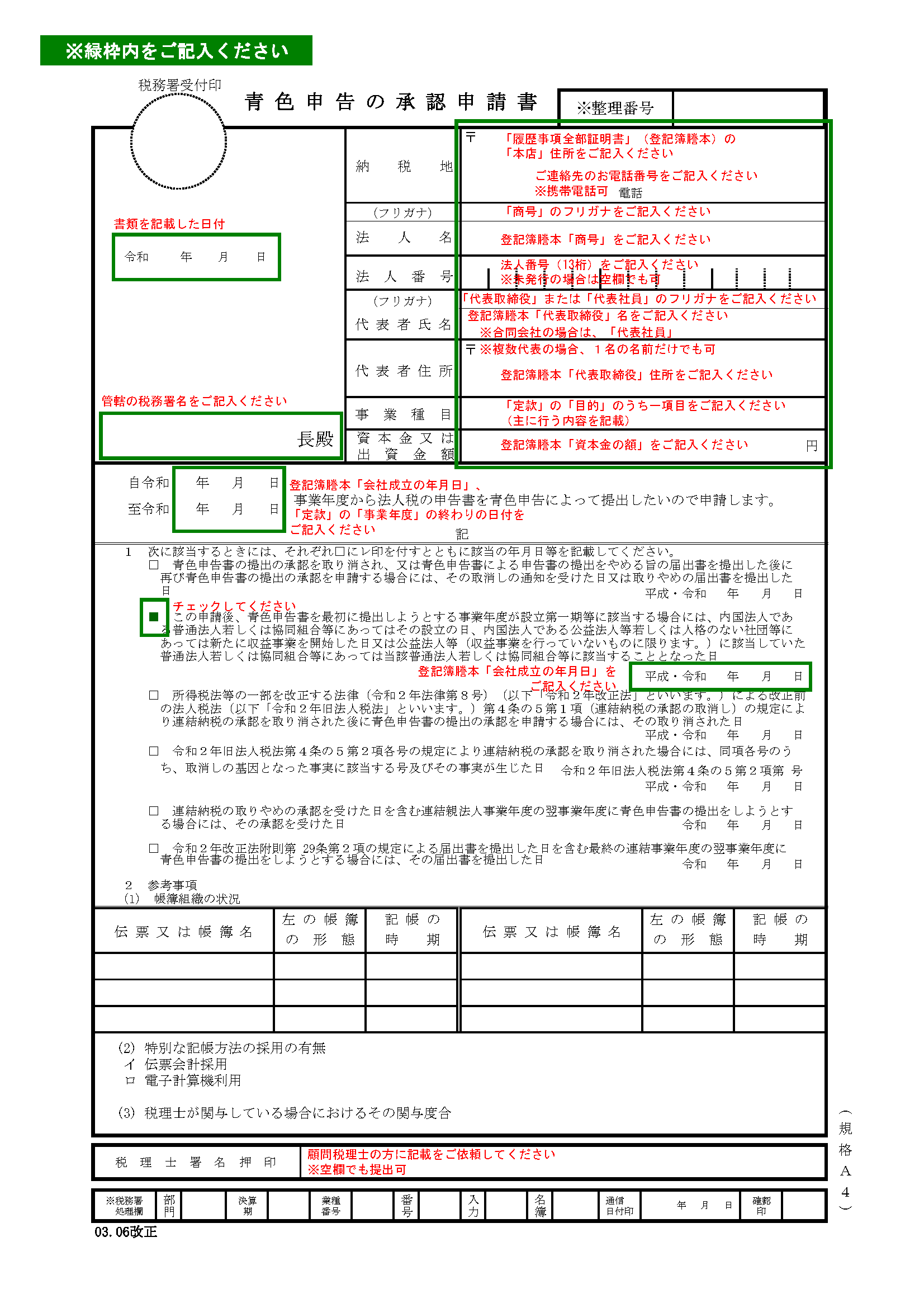

青色申告承認申請書の書き方

青色申告承認申請書は、定款と謄本を参考にすることで、ほとんどの項目を記入することができます。申請書に記載する主な項目は、

- ・

- 申請先

- ・

- 法人名

- ・

- 本店又は主たる事務所の所在地

- ・

- 納税地

- ・

- 代表者氏名

- ・

- 代表者住所

- ・

- 設立年月日

- ・

- 事業年度

- ・

- 資本金又は出資金の額

- ・

- 事業種目

- ・

- 関与税理士

- ・

- 添付書類等

となっています。各項目の記入ポイントは、以下となっています。

申請先

本店所在地の所轄税務署名を記入します。

法人名、所在地、

代表者氏名など

記載の内容は、謄本に記載されている情報となります。

事業年度

定款で定めた会計期間を記載します。

事業種目

定款の目的のうち主に行う内容の一項目を記載してください。事業種目の詳細までを記入する必要はありません。

青色申告承認申請書の書き方例

青色申告承認申請書に添付する

資料について

税務署に提出する「青色申告承認申請書」には、添付書類は必要ありません。ただし、法人設立届出書を税務署に提出する場合は、定款の写しが必要です。法人設立届出書や青色申告承認申請書等の「設立後の届出書類」はまとめて提出するほうが手間が省けますので、一緒に提出する際には必要な添付資料に注意しましょう。

会社設立後の面倒な届出書類を

税理士が作成します。

会社設立後のお助け隊は、必要な項目を入力するだけで、会社設立後の届出書類を無料で作成いあします。

年間実績3,000社以上の実績をもつ会社設立後のお助け隊なら安心です!

よくある質問

青色申告承認申請書の提出先は?

青色申告承認申請書の提出は、会社の設立をした後に納税地の税務署で行ないます。

申請書提出の期限は?

青色申告承認申請書の提出の期限は、会社設立の日(設立登記の日)から3カ月以内または、最初の決算の終了日までのいずれか早い日となっています。

税務署によって消印有効など若干の違いがあるため、税務署に確認するようにしましょう。

青色申告承認申請書記入のポイントは?

青色申告承認申請書は、定款と謄本を参考にすることで、ほとんどの項目を記入できます。申請先や法人名、所在地、納税地、代表者氏名などを記入します。